Welcome

インフォメーション

仕組み債ってご存知ですか?

-

仕組み債は、株価や為替レートなどの市場指標に連動する形で、利息や償還額が変動する仕組みを持っています。つまり、日経225やS&P500等の指定された指標に連動し、当初価格が1年後等に上回っていれば、利息と元本が受け取れるという商品です。もちろん、下がっていれば利息は無しです。ですが、金利14%等の商品があります。契約期間があるので、その時点で指標が判定日を上回っていれば其れまでの利息と元本を受け取れます。ところが、契約後一年に一度くらい判定日が設けられていて、その時点で基準値(契約時の指標)を上回っていると早期償還されます。三年等の契約ですが、一年で償還され14%を3年という期待を下回る結果になる場合もあります。我々は、沢山の仕組み債がある中で、実績と信頼性のある発行者(A+以上)の銘柄に特化しています。もちろん、オフショアへの投資ですので分散投資の一環にもなります。是非ご検討くださいませ。お気軽にご連絡くださいませ。

-

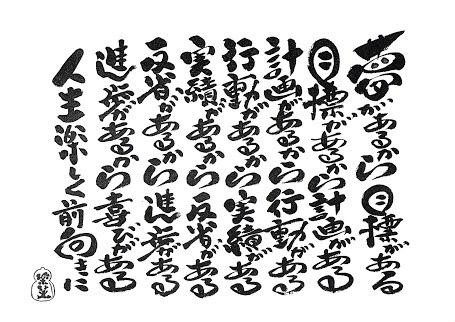

故吉田貞雄さんの「夢」という詩の冒頭のフレーズです。

夢八訓とも呼ばれています。

「夢」に始まって、順に希望→目標→計画→行動→実績→反省→進歩と八つのプロセス(八訓)を経て再び「夢」に戻ってくる。つまり、夢をもたなければ夢はかなわない、しかし単に夢をもつだけではダメで、八訓をループしながら大きく成長していかなければならない、ということを教えています。

「PDCAサイクルを回す」という言葉を聞いたことがあると思いますが、Plan(計画)→Do(行動)→Check(評価≒反省)→Action(改善≒進歩)というプロセスを繰り返すことで、絶え間ない学習が重要であると教えています。

最近、お客様のホームページを見ていて見つけた言葉です。僕にも夢があります。

「夢八訓」では、この「PDCAサイクル」を回す前に、「夢と希望が心の支えになる、夢をかなえるためには夢をもて」と力強く叫んでいます。とても勇気づけられる言葉ですね。

みなさまの保険契約の保険金を受け取る権利を、お買い取りいたします。

一般的にみなさまは保険契約の保険金支払い事由に該当したときに、保険金を受け取ることとなりますね。

つまり簡単に言うと、お亡くなりになって始めて、保険金受取人が保険金を受け取ります。

もちろん、お子様や奥様に現金を残したいという方はそれで良いのですが。

現金化できない支払済みの終身保険を現金化しましょうと言う提案です。

受け取りは年金として100歳まで受け取るもよし、もしくは現金で受け取ることも可能です。

こんな方にお勧めです。

自分がいつまで生きるかわからないので、貯金に手が付けられない。

自分の預金が減っていくのが怖い。

是非ご相談くださいませ。

米国で有名な「ダウの犬(Dogs of the Dow」戦略という割安株投資法をご存じだろうか。ダウ工業株30種平均の採用銘柄の中から、配当利回りの高い順に10社を選んで投資し、1年後に売却することを繰り返すと高収益が期待できるというものだ。

配当利回りは「配当÷株価」なので、配当が一定なら、売られて株価が安くなると配当利回りは高くなる。そして「dogs」には「さえないもの」という意味がある。

要するに「売られすぎて(株価がさえなくて)配当利回りが高くなっている」銘柄に投資する。ただし、すぐにつぶれてしまうような企業なら危ないので、世界的大企業で減配や倒産の可能性が比較的少ないダウ30銘柄を対象にする投資戦略だ。

投資戦略というと、難しそうに聞こえるかもしれませんが、「ルール」(手順)通りに米国で「ブルーチップ」と呼ばれる優良株(ダウ平均採用銘柄)の中から、配当利回りが高い10銘柄を選ぶことを毎年繰り返すだけとなります。実際、年に一度の売買ですので、売買コストも抑制できる現実的な投資手法とも言えるでしょう。

ちなみに、ダウの犬(10銘柄)のうち、絶対的な株価の低い5銘柄は「ダウの子犬」と呼ばれています。

同じ戦略を日本で実施することも出来ます。いわば「日本版ダウの犬」戦略として、東証株価指数(TOPIX)のうち時価総額が大きい「コア30」銘柄を対象にします。

具体的には、前の年の年末時点でコア30の中で配当利回りが高かった(つまり割安な)10社に均等な金額を投資する事にします。

ただ、ダウの犬投資法を含め、すべてのケースに完璧に得てはめられる投資戦略というものは残念ながらありません。必ずご自身でプランを作成してから投資を始めるようにしてください。

もちろん、ご相談にもお乗りしますのでお気軽にお声をおかけください。

Bonne Année!

あけましておめでとうございます。

本年もTCRC TOKYOをよろしくお願いいたします。

みなさまにとって希望に満ちた2023年でありますように。